四大险企“理财术”:去年三家加大房地产投资 今年看好港股

2017年,四大A股上市险企将加大对港股的投资力度。

随着中国人寿(601628.SH)、中国平安(601318.SH)、中国太保(601601.SH)、新华保险(601336.SH)四家年报披露完毕,其2016年投资“成绩单”也浮出水面。

2016年,中国平安以6.0%的净投资收益率和5.3%的总投资收益率成为四家上市险企中最会“理财”的公司。从投资对象来看,2016年,四家险企仍以固定收益类资产配置为主,权益类投资大多占到总投资资产的15%左右。值得关注的是,除了中国人寿缩减了投资性房地产的金额,其余三家险企2016年在投资性房地产上的投入同比上升了三至五成。

展望2017年,中国平安、新华保险和中国太保的高管均在业绩发布会上表示,将更加关注香港市场,并酌情增加对于港股的投资。

中国平安最会“理财”,三家险企加大房地产投资力度

从投资能力来看,四家险企“理财能力”均有所上升。中国平安、中国太保和新华保险净投资收益率均比去年上升0.2个百分点,中国人寿上升0.16个百分点。

从投资对象来看,2016年,四家险企对固定收益类资产的配置平均都占到了总投资资产的7成以上。拆分来看,在固定收益类资产中,对于债券投资的配置接近5成。

权益类投资方面,从总量来看与2015年差距不大,权益类投资大多占到总投资资产的15%左右。而权益类投资当中,中国平安对股票的投资力度最大,总计股票投资金额1363.50亿元,占总投资资产的6.9%。中国人寿股票投资的金额最多,为1401.56亿元,占比5.71%。

在投资性房地产方面,中国平安投资的金额最多,为423.96亿元,同比增长54.12%。新华保险投资增速最快,投资性房地产金额为33.95亿元,同比上升55.9%。中国太保2016年投资性房地产金额为86.57亿元,同比上升36.46%。中国人寿投资性房地产金额为11.91亿元,同比减少3.7%,公司表示,这主要是因为投资性房地产折旧所带来的影响。

非标资产方面,除了未披露该数据的中国人寿,其余三家在非标资产规模上都有不同程度的提升。不过,各家险企均表示,非标资产的持仓整体信用风险可控且信用评级较高,此外,公司对于绝大多数非标资产都采取了担保等增信措施。

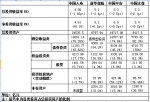

四大上市险企2016年保险资金投资状况。

展望2017:看好港股投资机会

随着沪港通对于保险公司的试点放开,港股市场或将成为险资的下一个“竞技场”。

新华保险资产管理总裁李全在业绩发布会上表示,2017年将借道其香港子公司,通过沪港通加大对港股的投资,并积极参与港股的IPO。中国太保资产管理总经理余业明表示,将更加关注香港市场的机会。中国平安首席投资官陈德贤在接受澎湃新闻专访时表示,2015年,中国平安投资港股占投资资产的比例约合2.3%,截至2016年末,公司港股投资占投资资产的比例不到4%。陈德贤表示,公司从服务保险主业、确保保险资金保值增值的理念出发,根据不同账户资产负债管理和资金配置的需要,结合对港股市场的研究判断,利用沪港通渠道对港股投资进行了优化。从投资策略来看,公司港股投资的出发点与A股市场类似,主要基于价值投资,注重长期持有带来的增值及分红收益,在风险方面注重分散投资,总体偏向于高息低估值蓝筹股票。

在权益类投资方面,2017年新华保险看好蓝筹股、医疗股、经营状态和现金流较好的银行、以及大型国企的投资机会。中国人寿对于权益类投资,则持有审慎的态度,提升波段操作的水平。中国太保认为,随着经济回暖,对权益资产持审慎价值投资的态度但积极参与。中国平安则表示,在权益类投资方面仍将以股票为主,除了过去强调的低估值、高分红的蓝筹股之外,健康医疗、个人消费和新科技方面将成为公司优先选择的板块。

在2017年投资分布上,四家险企的管理层均认为,大类资产配置仍将以固定收益类产品为主,股票等权益类投资为辅。中国人寿副总裁赵立军在业绩发布会上表示,在整体利率下行的情况下,去年4季度到今年年初,出现了利率抬升的局面,因此中国人寿将加大固定收益类配置的力度,达到久期配置的要求。

来源 澎湃

编辑: 林耿民