广东再担保:锚定小微企业 服务高质量发展

广东粤财投资控股有限公司(下称“粤财”)结合工作实际,按照省委提出重点解决发展不平衡不充分等“八大”课题制定了“十项”举措和重点突破领域。其中,围绕解决小微企业融资难、融资贵问题,粤财提出了更新更高要求,旗下广东再担保不仅要成为缓解实体经济和小微企业融资难、融资贵问题的增信平台,而且要成为我省创新驱动发展战略实施和高质量发展的重要抓手;不仅要增强融资担保的增信能力和抵御风险能力,而且要提高全方位服务小微企业和我省高质量发展的能力。

刚刚过去的2017年,在我省融资担保行业机构数量和业务规模“双降”的情况下,广东再担保逆势上涨,各项主要经营指标保持快速增长;全年为企业提供增信超过4500户次,担保金额超过417亿元;省市共建政策性融资担保体系,实现了当年布局当年见效;成为全国首家获得6家主流评估机构给予AAA主体长期信用等级的省级再担保机构,也是广东省(不含深圳市)唯一一家AAA主体长期信用等级的融资担保公司。截至2017年底,广东再担保累计担保发生额2167亿元,在保余额530亿元,累计服务小微企业超过2.5万户次,业务覆盖广东省所有地市。

进入2018年,广东再担保紧紧围绕服务高质量发展和防范金融风险两大主题,以构建融资担保业务生态闭环和政策性担保生态联盟为依托,运用金融科技重塑担保业务,着力完善业务布局,着力丰富服务手段和风控手段,发力小微金融,服务创新驱动战略和高质量发展。

践行新理念 着力提升服务能力

近年来,融资担保行业代偿率持续处于高位、银担合作持续收紧,我省融资担保行业出现机构数量和业务规模“双降”的局面。

据统计,截至2016年末,我省融资性担保在保余额(含债券担保)666亿元,同比下降11%;融资性担保放大1.03倍,同比下降15%。2016年,我省共有61家担保法人机构退出市场,行业面临着较大的发展压力。

在这种情况下,广东再担保始终坚持“发展普惠金融,服务中小微企业,助力广东经济发展”的使命,坚持“政策性定位、市场化运作、专业化保障,实现政策性目标和可持续发展”的经营方针,通过提升主体信用等级、构建政策性融资担保体系、创新担保和再担保产品、加强风险控制等措施,不断提升服务中小微企业和实体经济的能力和水平,担当全省融资担保行业“稳定器”和“放大器”。

2017年,广东再担保不断践行新发展理念,开创了多个“业内第一”。如创新设计附“担保选择权”增信方案,为PPP环保项目资产支持专项计划增信,成为全国首批、深交所首单、广东省首例PPP资产证券化项目;为新三板挂牌企业发行绿色债券增信,成为全国新三板绿色债券报审第一单;为新三板挂牌企业发行双创债增信,成为广东省首笔生物科技双创债;为市场上首笔需要担保的可交换债增信;创新“政策担保+金融科技”模式并实现产品落地,与京东金融、华南供应链金融推出供应链担保产品,试点不到2个月发放小微企业贷款293户,户均贷款6万元。

2017年,广东再担保着力构建的政策性融资担保体系启动运营,实现了从0到1的突破。采取控股、新建、强管控模式打造政策性融资担保体系,在国内尚无先例。

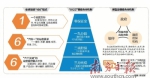

10家地市担保公司全部开业,“166”模式全面落地,“0123”银担合作机制签约合作银行达19家,新型政银担合作机制在7个地市实现突破,推出税融担、转贷担保、知识产权质押贷款、增额贷、普惠保、产业链“1+N”等小微企业担保产品,业务规模稳步提升,支持小微企业融资和实体经济发展的政策性作用逐步体现。

确立新定位 构建两个“生态圈”

面对政策与行业新形势和新挑战,广东再担保对自身重新定位,提出不仅要成为解决实体经济发展融资难、融资贵的平台,更要成为我省创新驱动发展战略实施和高质量发展的重要抓手。

根据这一新要求,广东再担保提出要构建两个“生态圈”,即以融资担保业务为基础的生态闭环和政策性担保生态联盟。

广东再担保负责人表示,第一个生态圈,就是发挥粤财多金融工具优势,围绕融资担保、保贷联动、保投联动、保租联动、线上线下联动以及融资担保衍生出来的业务形成一个生态闭环;第二个生态圈,就是通过政策性融资担保体系建设,形成一个由政府、股东、资金提供方、客户、合作机构、政策性担保公司等共同构建的政策性担保生态联盟。

“依托于两个‘生态圈’的构建,我们将按照高质量发展和创新驱动的要求,一是围绕新业态、新产业和新市场加快绿色债、双创债、科技通和知识产权质押等产品创新,做好直接融资担保和间接融资担保、融资担保和非融资担保、直保和再保业务的科学合理分布。二是全面发挥地市担保公司政策性作用。按照‘166’模式,以‘政策担保+’为抓手,从金融科技、金融机构、产业链、股权投资和产业政策等五个方面,着力构建‘全省共性产品+地市个性产品’产品线;依托粤财强大平台,与粤财各业务板块有效联动,成为粤财控股在地市的综合金融服务窗口,服务实体经济发展;逐步把‘粤财普惠担保’打造为缓解中小微企业融资难融资贵问题的政策性金融品牌,形成政策性担保‘广东模式’,助推高质量发展。三是进一步强化‘机构体系核心、扶持政策平台、银担合作窗口’功能定位,将全省政策性担保机构纳入再担保体系,逐步扩大合作面和覆盖面;争取将我省对融资担保行业的扶持政策通过广东再担保统一实施,引导融资担保机构归本溯源,专注扶持小微企业和战略性新兴产业,有效缓解融资难融资贵问题;以省级代偿补偿资金和省级融资担保基金为重要抓手,持续优化和完善我省‘政银担’风险分担和补偿机制,实现融资担保风险在银行、地方政府、再担保、融资担保机构间有效分散,形成可持续发展模式。同时,主动拥抱金融科技,针对多年积累的2.5万小微企业,探索与粤财金融科技、京东金融等优秀金融科技企业合作,依托场景及数据,开展批量化融资担保业务,集中发力小微金融。”广东再担保负责人说。

在着力深耕业务的同时,广东再担保时刻保持战战兢兢、如履薄冰的敬畏风险意识,坚持守正创新,持续强化风险管理,继续完善“三全三维”风险管理体系,利用新的风控理念和技术,与金融科技公司合作优化风险评估模型,运用大数据提升风险甄别、风险计量等风控能力,丰富风控手段。

面对新形势和新机遇,广东再担保将严格按照国家产业政策和监管政策开展业务,落实政策性定位、市场化运作、专业化保障的理念,紧紧抓住大有可为的历史机遇期,锚定小微企业,力争在服务我省高质量发展中有新作为。

撰文:郭家轩 袁佩如